證券時報記者 裴利瑞

在經過兩年多的大幅上漲后,黃金正在經歷一場劇烈的多空博弈。

近期,黃金市場在“去美元化”浪潮與地緣博弈的推動下上演極致行情。4月22日,國際金價突破3500美元/盎司關口,再創歷史新高,但隨后便陷入巨震,截至4月25日,國際金價已經回落至3330美元/盎司附近,僅僅3個交易日便從高點回撤近7%。

劇烈波動的背后,黃金資產正站在關鍵的十字路口。有重倉多年的基金經理清倉式減持黃金股引發熱議,也有基金經理選擇不懼高位新進入場,一場關于黃金的攻守博弈悄然展開。

調倉分歧:知名基金經理撤離黃金股

在最新披露的基金一季報中,基金經理對黃金股展示出了截然不同的調倉方向。

比如,華泰柏瑞基金總經理助理、基金經理董辰從2020年四季度便開始重倉黃金股,以他管理的華泰柏瑞富利為例,2021年一季度時,該基金前十大重倉股中一度有6只都是黃金股;截至2024年末,該基金仍然重倉了中金黃金、山金國際,其中山金國際自2021年一季度開始已經重倉了近四年之久。

但就在今年一季度,董辰卻大幅減持了黃金股,前十大重倉股中已經完全沒有黃金股的身影,取而代之的則是華菱鋼鐵、保利發展、招商蛇口、順豐控股、華電國際等。

董辰的減倉并非無跡可循,拉長時間來看,他從2024年二季度便開始逐步減持黃金股,不僅將紫金礦業調出前十大重倉股,而且將中金黃金和山金國際的倉位從9%以上減持到5%左右。此外,董辰此前也曾表示,投資會遵循公司質量、景氣度和成長空間的性價比切換策略,金融周期類主要圍繞宏觀和行業自上而下選股。

就在這位重倉黃金股長達四年的基金經理選擇撤離時,也有基金經理選擇新進入場。

比如,一季報顯示,中歐基金基金經理袁維德在今年一季度大舉買入黃金股,他管理的中歐價值智選回報新進重倉了山東黃金、赤峰黃金,分別加倉至第一、十大重倉股。其中,赤峰黃金為今年A股中漲勢最猛的黃金股,年內漲幅達73.61%。

此外,許炎管理的富國成長策略在一季度重倉買入老鋪黃金,董理管理的興全趨勢、翟相棟管理的招商優勢企業新進買入紫金礦業,李崟管理的招商行業精選更是大舉買入了赤峰黃金、山金國際、山東黃金等多只黃金股。整體來看,Wind數據顯示,紫金礦業A股以10.51億股的增持股數,成為一季度公募基金增持最多的個股。

是離場者逃頂成功、入場者高位接盤?還是離場者踏空行情、入場者飽餐牛市?在經過兩年多的大漲后,基金經理對已經處在歷史高位的黃金分歧加大。

共識一致:未來波動可能加劇

一邊是“短期風險”的撤退離場,一邊是“長期敘事”的堅定押注,基金經理的調倉分歧折射出黃金定價邏輯的復雜性。與此同時,市場共識逐漸浮現:隨著關稅預期落地,黃金的風險溢價可能短期回落,疊加此前大量投資者追高買入黃金股和黃金基金,這些資金獲利了結的需求也將擾動市場,黃金波動可能加劇。

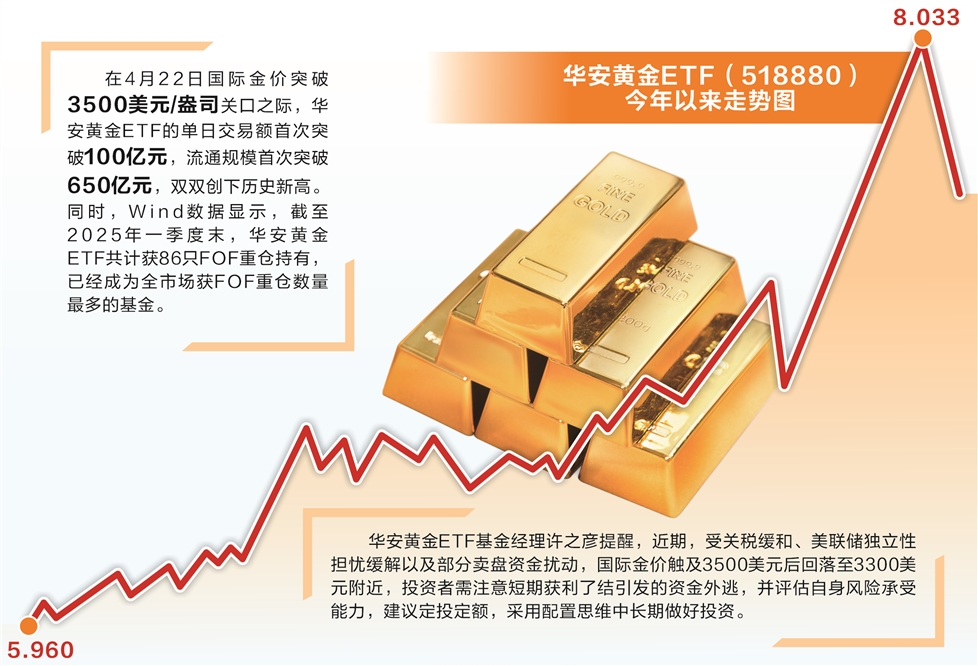

從場內來看,截至4月26日,全市場黃金ETF和黃金股ETF在今年獲得了近700億元的凈流入,其中,亞洲最大的黃金ETF——華安黃金ETF年內凈流入額高達244.23億元。此外,國泰黃金基金ETF、易方達黃金ETF也在今年吸金超百億元。值得一提的是,在4月22日國際金價突破3500美元/盎司關口之際,華安黃金ETF的單日交易額首次突破100億元,流通規模首次突破650億元,雙雙創下歷史新高。同時,Wind數據顯示,截至2025年一季度末,華安黃金ETF共計獲86只FOF重倉持有,已經成為全市場獲FOF重倉數量最多的基金。

華安黃金ETF基金經理許之彥提醒,近期,受關稅緩和、美聯儲獨立性擔憂緩解以及部分賣盤資金擾動,國際金價觸及3500美元后回落至3300美元附近,投資者需注意短期獲利了結引發的資金外逃,并評估自身風險承受能力,建議定投定額,采用配置思維中長期做好投資。據華安基金的數據,截至4月15日,美國商品期貨交易委員會(CFCT)顯示黃金的凈多頭寸削減至13.69萬手,較前一月的20.02萬手下降超30%,降幅創近期高點,反映出市場對金價高位回調的擔憂情緒。

從場外來看,證券時報記者從螞蟻基金了解到,截至4月24日,近一周以來,其用戶上支付寶搜索黃金的次數已達到900萬人次,今年一季度,該平臺用戶搜索“黃金”的人次同比增長了206%。

作為場外黃金ETF代銷平臺,螞蟻基金提醒投資者理性持有黃金,避免頻繁交易等行為,對于風險偏好偏低的用戶,建議定投、長期持有以換取黃金的長期回報價值,對于風險偏好較高的用戶建議在黃金之外分散配置,以降低波動風險。

中信保誠全球商品主題基金基金經理顧凡丁表示,以全年維度來看的話,黃金在大類資產層面仍是相對較優的一類資產,但相比去年來說波動可能會加大,它的波動來自以下幾個方面:一是美聯儲貨幣政策。去年美聯儲結束加息開啟降息的過程,市場預期方向比較一致,而今年降息節奏或仍有較大分歧。二是海外經濟走向。今年因為特朗普的多項改革政策令經濟、通脹的不確定性都可能增加。三是地緣問題。去年地緣問題基本沒有緩和的過程,今年雖然出現緩和,但后續是否會重新緊張又變得不確定。這三個因素,可能都會加大黃金的價格波動。

長期定價:著重考慮貨幣因素

在高波動預期下,多位基金經理仍然看好黃金的長期配置價值,不過,他們認為,相比此前眾多因素的共同推動,未來主導黃金定價的將更多是貨幣因素,美元信用弱化與貨幣超發趨勢仍為黃金提供長期錨點。

匯添富黃金及貴金屬(LOF)基金經理過蓓蓓表示,當前,黃金價格的持續上漲已經超過2年,其中隱含了央行購金、貨幣超發、地緣風險等多重因素的共同推動。但是,在黃金的定價邏輯中,央行購金、地緣沖突均屬于不可預判的擾動因素,因此,決定黃金長期價格趨勢的因素應著重考慮貨幣因素。

“在計價貨幣因素、經濟增長預期的前提下,黃金價格屬于下有支撐、上有長期空間的資產。下方支撐在將擾動項和經濟增速預期歸零后進行測算,距離一季度末的金價仍有向下空間,需要注意金價短期回調的風險。上方空間取決于對全球經濟增長的預期,黃金價格中樞刻畫的就是全球經濟總量的計價。”過蓓蓓表示。

許之彥也表示,除了央行購金等需求激增帶來的商品屬性,黃金更為本質反映的是貨幣屬性。美元信用下降是黃金大行情的長期核心因素,美元信用的矛盾在于美國債務擴張與赤字空間受到挑戰,當前面臨的最大挑戰是,在特朗普政府對內減稅政策影響下,美國的債務存在繼續擴張的訴求,同時利率中樞也在2022年以來的通脹環境中抬升至4%,未來的利息償付壓力將拖累美國財政壓力,進而損害美元信用。

“在貨幣超發的大周期中,尤其是美元信用下降時,黃金作為超主權資產的價值更為突出。因為黃金不像股票、債券等金融資產有比較明確的錨,比如估值、盈利等。”許之彥表示。